2015年2月27日,创业家和中信出版社联合主办的“与彼得·蒂尔一起洞察创业与投资的未来”2015创投极客论坛在北京举行。彼得?蒂尔是 PayPal创始人,也是Facebook第一位外部投资者,特斯拉、Linkedin、SpaceX、Yelp等公司的投资人。他在论坛的优酷老友记环 节与今日资本创始合伙人、总裁徐新进行对话,给出了答案。

以下为两人的对话整理:

赢家的杀手本能

主持人:在你看来全世界的企业家里,有多大比例的人有这种破坏性的思维?有多大比例的人具有这样的技能?

彼得·蒂尔:迄今为止绝大多数的公司都是模仿性的,只有很少的公司进行过大的创新。我想说的是,那些特别有价值的公司,大部分都是能够做出大的突破的公司。我这本书并不是要鼓励人们成为企业家或者是开创自己的企业,而是要说明那些好的企业家才能够建立起伟大的公司。

徐新:我也想补充一点,为什么那些伟大的想法、技术的创新大部分都是在美国产生的,而不是在欧洲、日本,也不是在中国?是不是有什么系统或者文化方面的 因素,让我们可以学一些,使中国能够更具有创新性?并不是因为我们不想投资从0到1的公司,而是因为在中国没多少这样的公司。

彼得·蒂 尔:其实伟大的创新并不总是在美国。19世纪和20世纪初,西欧比美国更具创新性,当时的美国只是复制西欧的发明,只是在二战之后从某种程度上来讲大部分 创新就都发生在美国了。中国复制了不少东西,这是一个很自然的事情,而且很容易做。随着中国赶上美国和西欧,某个时间点上中国就需要做新事情而且必须要做 新事情了。中国可能会和日本非常类似,日本就非常有效的复制了美国,从而有效的追赶上了美国。当然,追赶上之后日本的创新就少了。

徐 新:为什么是美国而不是西欧呢?是否由于美国有移民政策,所以这些伟大的头脑都想在美国生活?如果中国成为世界上最大的经济体,我们或许应该对外国人移民 中国这件事持更为开放的态度。如果聪明的年轻人都能够到中国来,如果他们对这里的语言和文化感到舒服,那么他们身处一个巨大的市场后,中国这种从0到1的 文化也有可能非常繁荣。

彼得·蒂尔:移民或许是一个很大的标志。人们想到,他们可以在美国做新事情,从而不断的推进我们的前沿领域。在美国,研究型大学也很重要。另外还有像硅谷这样的生态系统,你可以看到各种榜样,人们不断努力工作就可以了。

主持人:回到彼得的经历上来。我特别好奇,并且我也经常问徐新的一个问题是,你们是怎么发现这个人能够建起伟大的公司?尤其当一个人还是个小人物,或者他的价值没有得到充分的认可时。

彼得·蒂尔:我不觉得公司是能瞬间建立起来的,如果你创业就想让公司立刻就成功,那是非常糟糕的想法。团队成员之间总是有之前的历史,可能你认识这个人 已经好几年的时间了。我们PayPal的核心团队之前已经认识三四年了,我们总是相互交流,所以我们在一起的时候知道每个人的优势和不足之处。很难和陌生 人一起来开创一个公司。创始团队成员多少要有一点疯狂,我们不是要强调疯狂的部分,但确实得有一定的疯狂,他们会有打破常规的思维。

徐 新:这些获胜者有什么样的素质?如果你让我总结一下关键词,我认为是杀手本能。他们可以看到其他人看不到的东西,他们有更多的洞察力。比如说我们在投资网 易的时候,当时创始人才二十多岁,但是他可以看到很多人看不到的东西。我不想说他比别人都更聪明,但是有一点很重要,他能看到别人看不到的东西。如果有什 么事情不成功他可以想出办法。从零开始有自己的产权这方面,他在中国是第一个这样做的企业。

在中国有很多不同类别的机会,我总是认为你 需要是第一个做这件事的人。做第一个人很重要。2006年我见到刘强东,当时它是一个小公司做营销,这样说话就对了,50个人,钱也不多。京东当时排在全国大概第11名。但是刘 强东也有这种杀手的本能,他能看到别人看不到的东西,而且他要非常迅速的投入,毫不犹豫的投入。他花了很多钱建设物流.

彼得·蒂尔:我特别强烈的同意这一点。事实上如果你有杀手的本能,如果你有想法是别人还没有做的,就可以弥补你的很多不足之处。如果你没有杀手本能,可能你把什么事情都做得很好也不够。我觉得这点非常重要。

第一名和第二名如何合并获得垄断

主持人:我搜索了一些媒体消息,至少70%的报道会提到您不断的提垄断。我们能否说创造性垄断是健康的,而另外一种垄断是不好的呢?

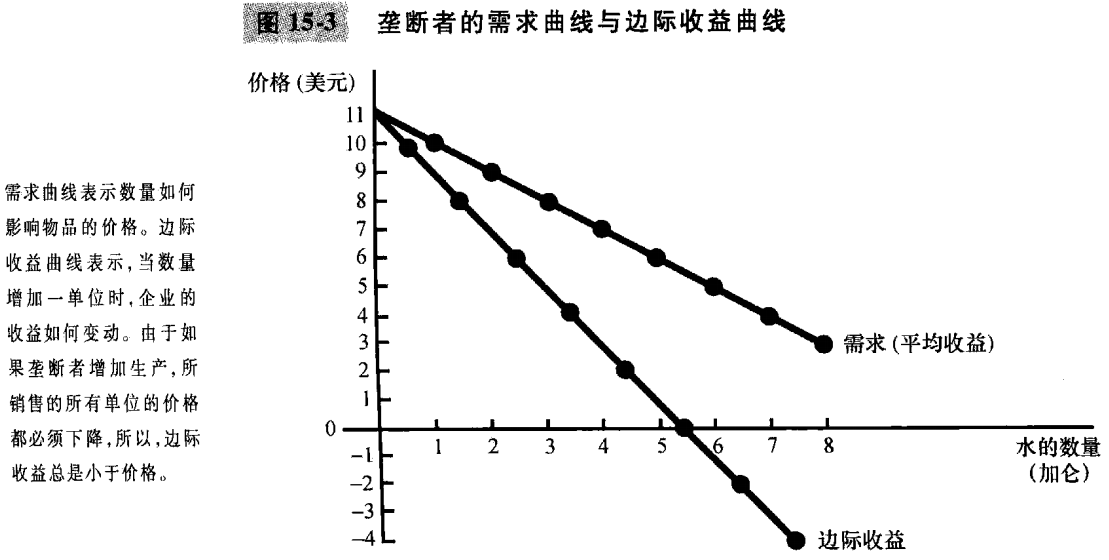

彼得·蒂尔:从社会层面来讲,我们确实是想要创造性的垄断。我们不想要静态的垄断,静态的垄断就好像收税或者收费一样会限制价值的发展。如果事情是动态 的那它就是具有创造性的,你可以不断的发展创造性的垄断。垄断在某个时段是好的,比如知识产权和专利法都是政府在保护这种合法的垄断,但它有时间限制就是 防止创新变成静态的。

徐新:我也同意彼得的观点。垄断者的利润率非常好,这样你就可以去发明新事情,因为你有利润这样做。我认为垄断非常棒,我们非常喜欢垄断,不仅仅是在技术行业,而是在所有的行业。

在消费者行业,你有百分之三四十的份额,你是其他人的两倍,你就是一个垄断者。互联网领域的竞争更为激烈,如果你想要垄断地位,得有70%的市场份额,这样你才能够有足够的利润。

我们投的人能不能成为将来的垄断者,是我们下判断的最终标准。在中国我们并没有机会投资具有创造性垄断潜力的公司,因为中国大部分的公司都是山寨别人, 最后只不过是看谁执行得更好,谁能做一些微观的创新。在美国一般都是第一名和第二名合并,然后获得垄断。这点在中国特别难以实现。在中国第一名和第二名会 进行不断地价格战,不断地融资、不断地价格战。你怎么和另外一个强大的人进行合并?你们是平等的?

彼得·蒂尔:对。是一个五十对五十合 并。ElonMusk建立的公司在2000年和PayPal合并,事实上我们两家公司之间只隔了四个街区。你可以想像当时的竞争得多激烈——竞争对手就在 四个街区以外。我们公司大概有五千万美元,当时一个月要花上一千万美元。你可以想想当时竞争多么激烈。这两个公司都非常领先,如果合并就可以获得垄断。

徐新:是你的想法还是他的想法?

彼得·蒂尔:应该说两个人都有这个想法。

徐新:谁去找谁的?

彼得·蒂尔:他来找我们。不过我也不想夸大这点,总的来说我们结合起来了,而且事后证明在时间上特别的合适。2000年3月份我们合并,后来互联网泡沫就破裂了。

刚才我们在讨论垄断和竞争的问题。如果一个公司具有垄断地位,它永远会静悄悄的发大财,它永远不会宣传自己是一个垄断者。比如谷歌的CEO从来不会到外 面去讲自己是垄断者,他会不断的强调我们不是一个垄断者,他会不断的把他的业务重要性说得很小。谷歌最上层的几个人能理解这一点,但是下面的几千个员工可 能不理解谷歌的力量究竟来自于哪里。

徐新:我们第一个投资的公司是土豆网。我们进这个公司的时候,它排名第一。王微是有杀手本质的一个 人,但是后来又出现了一个优酷。后来优酷变成了第一,土豆变成了第二。后来他们合并了,现在我们投资的品牌又变成第一品牌了。后来百度做了爱奇艺,然后又 出现了竞争。所以竞争的状态经常出现的,而垄断是不稳定的一种状态。

在竞争非常激烈的情况下进行合并是否是一个解决方案呢?这个要看具 体情况,比如美团和点评,赶集和58同城。什么会是合并与否的决定性因素?比如赶集和58同城合作并不一定能够拿到垄断地位,但是他们可以很大程度上获取 利润。他们之前互相打人才战、价格战,没有力量去搞创新。我想听听你的观点。

彼得·蒂尔:我觉得合并只是短期的解决方案。从长远来看, 一个稳定的垄断的地位具有四个重要的要素。第一你要有一个非常深刻的技术的优势,别人无法模仿。第二你要具备网络效应,你形成了一个庞大的网络,别人抢不 走。第三,你要获得规模经济效应,你已经变成一个巨人了。比如亚马逊,别人想颠覆他已经很难,它的单项交易成本非常低。第四非常重要的就是品牌,你要有牢 固的品牌地位。

马化腾为什么不国际化

主持人:关于垄断还有一个问题,垄断者或者创新性的垄断企业,最终仍然不可避免会陷入血战中。

主持人:关于垄断还有一个问题,垄断者或者创新性的垄断企业,最终仍然不可避免会陷入血战中。

彼得·蒂尔:这些公司都面临诱惑,它们整天都想跟它周围的人去竞争,你很难判断它们做得太多还是太少。我感觉它们做得太少。比如微软想搞自己的搜索引 擎,谷歌想搞操作系统。最后它们都没有成功,因为它打不过对方,因为对方的优势非常稳固。有时候这种竞争也可能是策略性的,但有时候它可能真的想投入一些 资源跟别人竞争。其实很多垄断性企业靠得还是它的核心业务。但是人有这样的一种人性,他经常想要和旁边的人争争,所以怎样和其他公司相处是一个大学问。

徐新:BAT现在都把脚踩到别人的领地中。为什么会出现这样的情况?因为它们面对得是同一片中国市场。大市场,有很多唾手可得的果实,为什么不拿?我不 知道为什么中国的大企业没有想国际化。我一直在思考他们为什么不进行国际化?是因为他们的第一代创始人不会说外语,不懂外国的文化还是什么?

WhatsApp比微信差多了,为什么微信不国际化?马化腾为什么不想国际化这个事情?为什么不把微信推到世界其他地区?马化腾不是不会说英语,也不是 没有这个资金。或许他面临很多别的文化方面的问题。你去收购一个美国公司,别人就有抵触情绪。一个中国人买我美国的公司,怎么可能?所以有时候国际化会面 临一些文化冲突。

所以我们需要等待一个时机,比如说中国变老大了。到2020年中国变成第一经济强国的时候,可能别人会用平等和尊重一些的眼光看我们。当然我们只是说GDP变 成第一。所以这样考虑的话,现在中国的大公司去吃掉在眼前的果实,我们进入三四线城市,是我们现在还处于学习阶段,等待时机来了我们再有所动作。腾讯完全 有理由去国际化,腾讯的产品非常好。如果你想进行国际化,首先你的本土市场得非常大,而且你的市场地位非常牢固,比如说已经有了5、6亿用户。

彼得·蒂尔:我不想反对你的观点,但我有自己的想法。比如说中国企业对Instagram出价20亿美元,它肯定愿意被中国企业收购,它肯定不会把自己 卖给Facebook。钱还是重要的因素。中国市场太大了,忙不过来,这也是一个原因。所以中国企业没有国际化有很多的原因。有时候你可能太急于进行国际 化,结果后院着火。中国市场本身的竞争可能也是非常激烈的,像前面讲的BAT都在进入对方的地盘。BAT当中任何一家的眼睛可能都盯着另外两家在干什么事 情,所以这个竞争局面还是很紧张。对于他们来说,除了横向扩张以外,也可以不断的自我创新去纵向发展。

是否应该对中国感到悲观

主持人:为什么我们大家一直在竞争?我们希望变成垄断者?你是否认为确定的乐观者有很多技术的创新者,确定的悲观者他不断的竞争、有不安全感,是不是这样?

彼得·蒂尔:看这个问题有很多角度,我们不能想的太复杂。所谓的创新就是你做一件事情,把这个世界变得更好。美国在50年代、60年代的时候在战后力量 非常强大,前途一片光明,大家做了很多的投资,在这样的基础上创造出很多新技术,比如计算机技术、互联网技术。所谓确定的悲观,有时候是指他觉得自己没什 么可做了,已经不能做的更好了。中国目前是很确定的,但是中国说它是悲观还是乐观,我不敢说,可能是处于悲观乐观之间的状态。

徐新:你的书里面,大部分的观点我都同意,但是这一点我不同意,我觉得中国现在不是处于不确定的悲观状态,这一点我完全不同意。你刚才解释了原因,95%的创造性创新技术都是在美国发明的,但我们有两个很好的事情,可以让我们迎头赶上。

第一点是我们中国人的创新精神、我们的创业精神,我们很年轻,有大量的是我们实业当中的创业精神。大家可以看到中国七千万家中小型企业勃勃生机,每次我 在欧洲、美国去旅行的时候,我们看机场的书店是看小说、风花雪月,但是中国的机场你去看看,都是致富、创业的书。这些人都是企业家,他们非常饥渴的每天都 在学习,工作很长时间,平均而言他们比他们的年龄看上去老十年,因为他们工作特别努力,花很多时间学习和工作,这一点是我们的幸运。

第 二点,我们有很大的市场,特别是移动互联方面。我们可以领先于全世界,就是从0到1方面。另外有一点,看看未来,我们有720万大学毕业生,其中大概有 150万是工程师。那么在美国你有多少工程师?可能最多有15万,20万,另外我们还有很多编程的人。由于这些原因我觉得我们应该能从0到1.

彼得·蒂尔:我想中国应该比现在的情况更为乐观。

徐新:不要把我们说成是悲观主义者。

彼得·蒂尔:是这样的,要体现一个国家是悲观主义的,就是中国人储蓄率特别高,美国人一点都不存钱,因为他们觉得未来会很好,他们不会担心未来。但是在中国储蓄率高达40%以上,也就是说人们经过很艰难的时刻。

徐新:我再给你一点信息,我们每年都做消费者研究,我们每年采访两万的消费者,有的年轻人特别能花钱。我们知道每年收入才五千块的家庭,丈夫是司机、妻 子是小学教师,他们每个月挣的钱都花了,因为他们觉得很安全,因为一般结婚男方父母可能给买房子,女方父母给买家具,这个小家庭根本不存钱,他们花很多 钱。

彼得·蒂尔:或许正在发生很大的变化,但是我想说我们确实会看储蓄率,如果储蓄率下降确实表明人们变得更为乐观。年轻人的储蓄率会 低,所以整个态度会更为乐观。我不质疑你们,我不是说一定只有乐观主义者才开启公司,但是我觉得中国有理由让整个社会变得乐观,因为从某种程度来讲美国过 于乐观,人们不存钱,对未来一点都不担心;从某种程度来讲,中国可能是悲观程度更多一些,主要是从储蓄率的角度来看。

是否应该投资一个70分的创始人

主持人:我总是听到有人说,你是中国的一个风险资本家。我们看到有人抱怨说在中国目前这个阶段做投资非常困难,既使是一些很有希望的交易。比如说在中国 最有希望的这些交易被最大的机构所占据,在美国也有类似情况。比如谷歌的风险投资也在进行大量收购或者投资,这种公司的风险投资是不是好事儿?这种公司的 风险投资是推动创新还是扼杀创新?

彼得·蒂尔:我不认为是扼杀创新,对于公司或者是企业这种风险投资实际有很多条件。作为一个风险资本 家,我不希望有那么多的竞争,如果有太多的人想跟我竞争某些交易,我当然不喜欢这种情况,当然这对被投资的公司来说是有利的。有一点很重要,每个公司都独 特而具体,风险投资是一个效率很高的市场,总是有空间让人们做出正确的判断,来选择他要投资哪些公司。因为这个市场本身即使你扔很多钱进去,不一定可以做 出正确的决定,因此这不是一个简单投钱的问题,而是需要你做出非常好的判断。

徐新:如果看看数据,我们可以看到哪一个公司有所谓的公司 风险资本来投资?非常少,非常少。但是他们每一笔投资都是投资规模很大的,他们没有我和彼得·蒂尔这样好的判断力。你愿意问人们这样一个问题:你认识到哪 个真相而同意你的人特别少?一方面伟大的公司不多,所以不应该太分散投资,应该只专注这些最棒的公司;另一种说法是你这个钱有可能是损失的,因此应该在好 的公司里进行投资,看看哪个公司最后能成,这是不同的投资策略。我知道你是非常专注的投资者,告诉我们为什么?

彼得·蒂尔:从实践来说,我们总是应该要努力找出来哪个公司是你确信是可以成的公司,然后再投资。当时正确的投资组合,有时候恐怕只是运气,比如说涉及 到很大的数字,好像买彩票一样,买了很多彩票,他的中奖概率很低但是最后如果中奖,回报率会很高。这方面实际考虑两点:你考虑宇宙的本质,这个宇宙是随机 的、不可预测的,不知道哪个投资会成功,这是一种对于运气的理解;另外一种理解是,运气只是由于我们过于懒惰,我们不想做工作,不想搞清楚哪个公司能成, 所以我们把一切归结于运气或者概率。如果我研究一个公司,如果我不是特别确定它是否能够成功,我会写一个小点的支票看看最后怎样。有人总是倾向于——我们 其实不能确定,那么我们就花一点小钱来投资试试吧。我觉得这种做法不好。

徐新:我完全同意。我的英雄就是华伦·巴菲特,他说过:如果你 不愿意把自己的净值10%投资这个公司,那么你就不要在这个公司投资,也就是说你必须确信他能成,然后才投资。有些人他们到处撒钱,他们在赛道上投资,但 是他们不关心到底赛手是谁。我还是想知道结果,因为这些数据可以告诉我们真相。如果看看硅谷的风险投资家,过去50年这些特别专注的投资者和多样化的投资 者,他们之间的对比结果如何?回报如何?

彼得·蒂尔:这一点很难知道,因为这个事情不是特别透明。我们很难知道别人都做什么,但是我感 觉最高端的这些风险投资,他们可能做很多小的交易,但是总的来说你看它的资本投入是非常集中的。不那么好的投资,他们没有那么大自信,他们不愿意把自己总 资本的10%投资一个公司,他们会更为分散,所以从方向来讲是正确,但拿到数据很难。

徐新:我想加一个问题,你是否觉得一个商业模式能够发挥作用?如果你见到一个人,但这个人给你的感觉只能打70分或者75分,你会投资吗?

彼得·蒂尔:我倾向不投。

徐新:现实你对这些人投资还是不投?

彼得·蒂尔:偶尔投。

徐新:偶尔投,结果怎样?

彼得·蒂尔:有时候一般来说不太行,有时候我觉得这个人可能70分或者75分,我没投资,但是结果这个人的公司成功了,也有这样的情况。确实也存在这样 一些品种的消费品,他这个想法如此强大,以至于这个人虽然不是完美,但也可以干的不错,比如说Twitter.Twitter公司的管理非常糟糕,但它的 核心想法非常简单、非常有效。

这表明即使这个人只打65分,但如果这个想法太棒,也可以干成。也就是说并没有一个适用于所有情况的投资 法则。如果你是在竞争非常激烈的电子商务,也许你需要一个能够得一百分的人,但如果他们的技术非常领先,领先所有人,也许这个人的得分低也可以。归根结 底,一定看这个公司做的是什么,当然这里面还包含它的人才、产品、商业策略,这三者结合起来是你需要考虑的东西。

来源【写作训练营】自媒体,更多内容/合作请关注「辉声辉语」公众号,送10G营销资料!

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系邮箱jkhui22@126.com,本站将立刻删除。